400-6700-878

2020年中國LED產(chǎn)業(yè)展望——平臺

2019年,LED行業(yè)的水深火熱也算是熬過去了,此刻我們需要關(guān)心的是,2020年LED行業(yè)會怎樣?

本文將從供需兩個面向分析行業(yè)2019年的情況,并對2020年中國LED產(chǎn)業(yè)的趨勢根據(jù)平臺的觀察和思考,做出展望。

1. 全球LED產(chǎn)業(yè)規(guī)模及現(xiàn)狀

在開始討論中國的LED產(chǎn)業(yè)供需之前,我們先了解一下全球LED芯片產(chǎn)業(yè)的整體狀況。

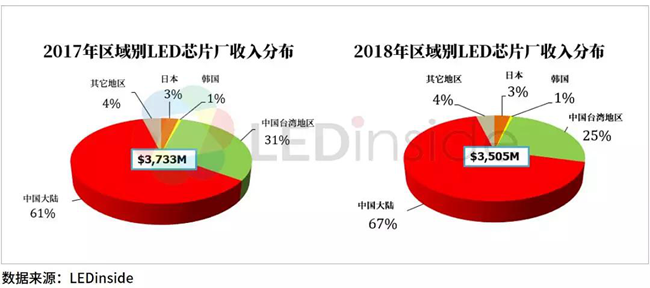

中國的LED芯片企業(yè)的收入已經(jīng)占到全球市場的67%(2018),相比2017年提高了6個點(diǎn),2019年這一比例仍然在繼續(xù)提升,估計會超過70%(2019e)。中國大陸廠商的份額提升主要是擠占臺灣地區(qū)芯片廠商的份額,兩岸廠商的市場份額此消彼長的態(tài)勢鮮明,主要系商業(yè)模式及客戶群有較高的重合度。隨著陸廠17年以來新增產(chǎn)能的持續(xù)投放,這一趨勢或難逆轉(zhuǎn)。臺廠唯以差異化定位尋求破局之機(jī)會。

從芯片銷售額來看,2018年全球的LED芯片銷售額就已經(jīng)開始出現(xiàn)了衰退的情形,2018年全球LED芯片市場規(guī)模僅為35億美金,跌幅達(dá)到6.1%,進(jìn)入2019年,由于全行業(yè)不同應(yīng)用別芯片價格陸續(xù)補(bǔ)跌,部分應(yīng)用別之芯片售價跌破廠商平均可變成本,加之廠商產(chǎn)能利用率持續(xù)低位徘徊,預(yù)計全球LED芯片市場規(guī)模縮水幅度超過15%(2019e)。

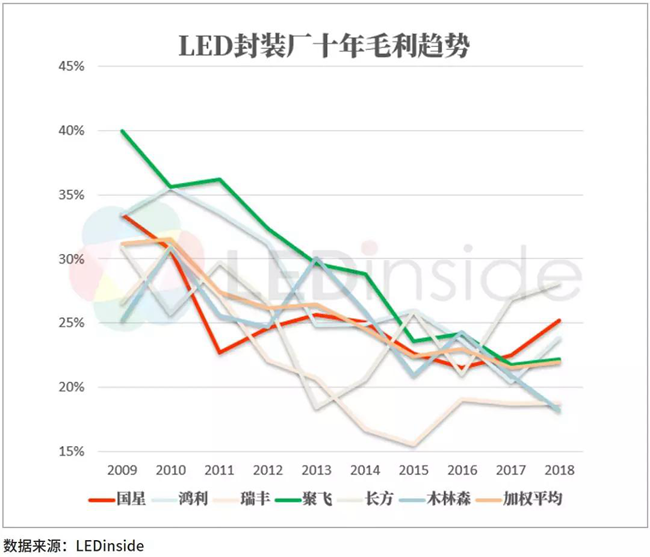

從LED封裝環(huán)節(jié)來看,2019年估計會出現(xiàn)全行業(yè)歷史上的第一次負(fù)增長,估計下跌約6.4%。2018年芯片行業(yè)銷售收入大幅下跌,但是封裝環(huán)節(jié)仍然能夠保持正向成長。這是因?yàn)?8年主要是芯片供給端出問題,芯片產(chǎn)出大幅供過于求,因此芯片價格大跌,但是小間距,景觀照明等細(xì)分市場需求仍然旺盛,因此封裝價格相對跌幅較小,維持了行業(yè)增長的趨勢。也因此封裝廠2018年獲得了一定比例的價格傳導(dǎo)時滯效應(yīng)帶來的利潤。

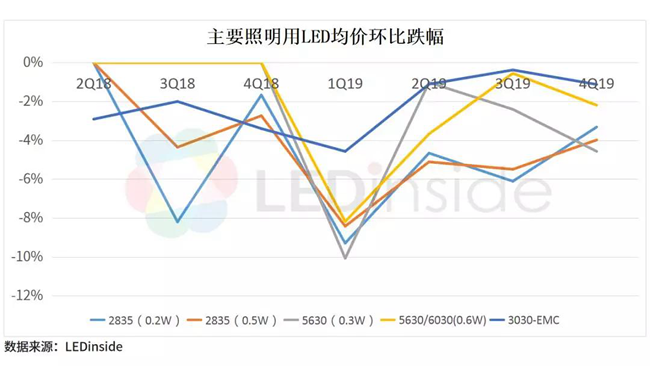

根據(jù)平臺價格跟蹤也發(fā)現(xiàn),封裝價格大幅下跌主要出現(xiàn)在1Q19,估計主要影響因素在于芯片價格下跌傳導(dǎo)的時滯效應(yīng)和需求疲弱信號在當(dāng)時的集中釋放。

2019年由于中美貿(mào)易戰(zhàn)影響加深及全球新興市場需求疲軟,導(dǎo)致照明,背光等大宗需求明顯衰退,而新興應(yīng)用增長乏力,屬于需求端出了問題。封裝廠不得不持續(xù)降價,以至于出現(xiàn)行業(yè)整體性衰退。

展望2020年不同應(yīng)用領(lǐng)域的需求預(yù)計會呈現(xiàn)出此消彼長的格局,但是整體上還是休養(yǎng)生息為主。行業(yè)重拾上升態(tài)勢預(yù)計要到2021年以后,并主要仰賴mini LED和micro LED應(yīng)用的陸續(xù)商業(yè)化。

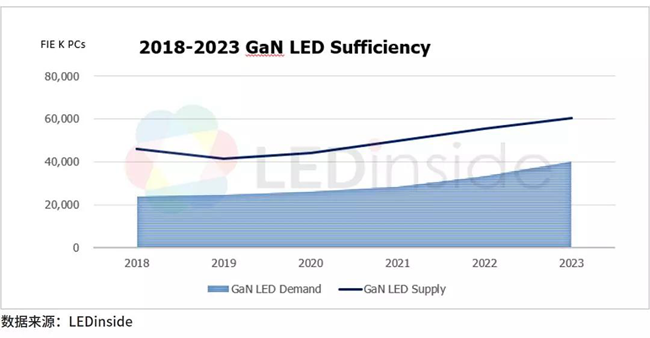

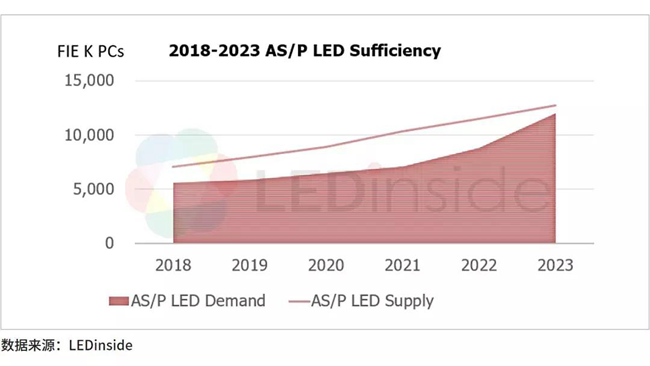

以上的市場規(guī)模如果折算成對應(yīng)的需求量的話,我們可以建立以下的芯片產(chǎn)業(yè)供需模型,藍(lán)色陰影的部分表示未來預(yù)計的氮化鎵(藍(lán)綠光LED)外延片(約當(dāng)4寸)需求量規(guī)模,預(yù)計到2023年約為目前的1.6倍。但是供給的部分,2019年總量上就已足以滿足5年后的需求。只是由于機(jī)臺性能升級和設(shè)備汰換的要求,未來數(shù)家LED芯片大廠還會根據(jù)經(jīng)營需要增設(shè)新產(chǎn)能,因此行業(yè)總供需上的失衡長期來看仍會持續(xù)。大部分效率不高的產(chǎn)能和產(chǎn)線由于難以轉(zhuǎn)做他用,將持續(xù)處于閑置狀態(tài)。

以2019年時間截面來看,雖然部分2012年之前投產(chǎn)的產(chǎn)能徹底退出市場,總供給相比2018年略有收縮,然而總體影響非常有限,供需之間的鴻溝高達(dá)40%。換言之,只有全行業(yè)的產(chǎn)能利用率維持在60%,才有機(jī)會實(shí)現(xiàn)基本的產(chǎn)銷平衡。目前龍頭廠商遠(yuǎn)高于70%的產(chǎn)能利用率,則意味著搶占了更多中小供應(yīng)商的市場份額,亦或者部分轉(zhuǎn)化為行業(yè)庫存。

相比之下,用于紅光LED的砷/磷化物產(chǎn)能供過于求的程度較小,且紅光與藍(lán)色綠色在自發(fā)光顯示應(yīng)用中R:G:B以1:1:1比例固定,因此總體與顯示用氮化鎵呈現(xiàn)1:2的比例,與藍(lán)綠光產(chǎn)能有很強(qiáng)的互補(bǔ)性。mini和micro LED自發(fā)光顯示屏對紅光的需求邊際影響更為明顯,因此未來AS/P需求增長的幅度也較藍(lán)綠光更大。

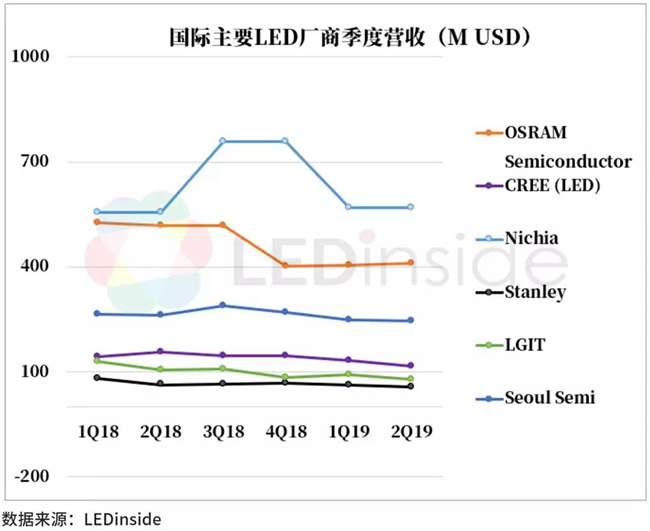

從廠商的角度來看,2018年以來,國際LED大廠的LED封測類營收整體呈現(xiàn)了逐季下滑的特征。到2019年上半年同比跌幅平均達(dá)到20%。如此慘烈的下跌整體上是受到經(jīng)濟(jì)環(huán)境的沖擊,其中還疊加了一定的轉(zhuǎn)單效應(yīng)。部分國際大廠長期把持的如車用照明,中高階消費(fèi)電子背光等LED的中高端市場的訂單也開始被中國廠商瓜分。

2. 中國LED芯片產(chǎn)業(yè)規(guī)模及現(xiàn)狀

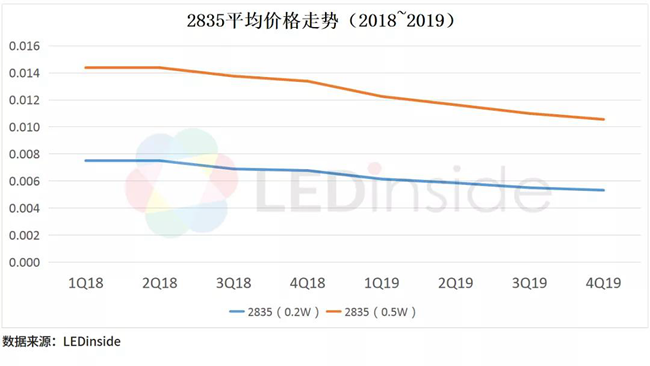

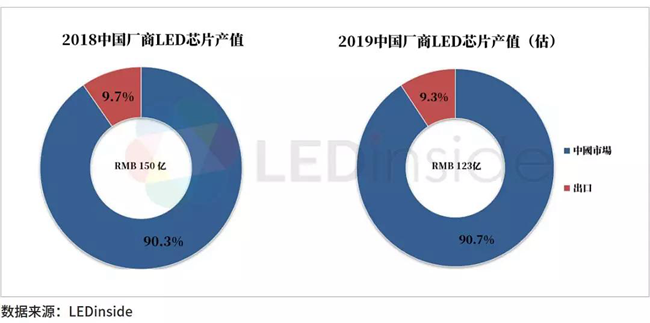

中國LED芯片市場規(guī)模2018年仍然實(shí)現(xiàn)了成長,雖然2018年全年價格下跌最為劇烈,然而產(chǎn)出數(shù)量相比17年仍然有大幅成長,因此整體收入仍然有所增長。LED芯片的國產(chǎn)化率達(dá)到81%并維持了穩(wěn)定的狀態(tài),臺廠保住了18%的份額,部分原因是因?yàn)轱@示用RGB芯片需求較旺,晶電等臺廠在紅光LED市場占比較高,更為受益。此外部分特定功能和專利要求較為嚴(yán)苛的細(xì)分市場,大陸封裝廠仍然傾向進(jìn)口芯片。19年的市場規(guī)模數(shù)據(jù)目前仍沒有完成統(tǒng)計工作,但由于國產(chǎn)化率達(dá)到81%,因此我們可以從中國廠商的產(chǎn)值規(guī)模角度先做一個估計。

從國內(nèi)廠商的營收角度統(tǒng)計觀察,2019年整體收入規(guī)模估計下滑18%,從150億跌至123億。如果進(jìn)口的比例保持不變的話,那么預(yù)計2019年的市場規(guī)模也將會是超過10%的下滑(2019e)。

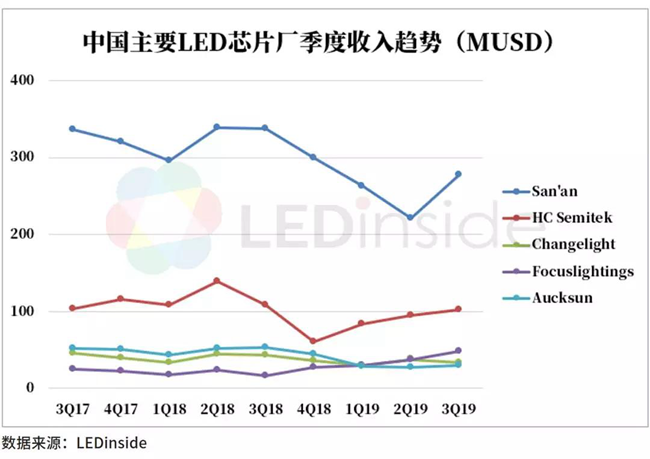

還原到具體的廠商,整體來看2019年的收入相比2018年都不同程度的大幅跌落。

較為例外的是聚燦,因?yàn)樗捱w新廠在2019年二季度達(dá)產(chǎn),選擇了低價搶占市場的策略。由于新廠機(jī)臺效率較高,加之采取部分政府補(bǔ)貼與在建工程沖抵的政策,固定資產(chǎn)折舊較低,超低售價令部分觀望態(tài)度的邊緣化芯片廠商加速退出市場。

對應(yīng)的則是LED芯片行業(yè)在2Q19出現(xiàn)了歷史上的首次全行業(yè)主要廠商加權(quán)平均凈利潤虧損4%的現(xiàn)象,而扣去非經(jīng)常性利潤的真實(shí)加權(quán)平均利潤率為-10%。這行業(yè),太難了。

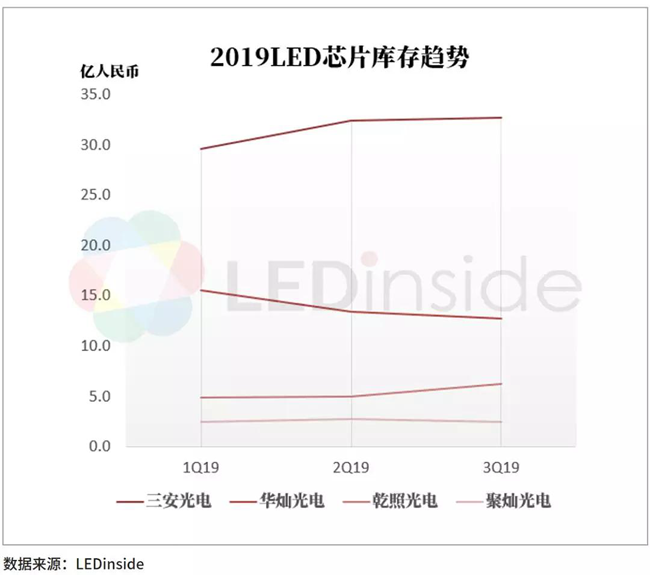

更難的是盈利下滑的同時,還有持續(xù)堆積的庫存。

從上市公司披露的庫存狀況來看,總體庫存水平仍然在逐季增加,隨著4Q需求季度性復(fù)蘇,預(yù)料未來一兩個季度庫存可能會出現(xiàn)環(huán)比下降,但整體形勢仍然很不樂觀,全行業(yè)存貨周轉(zhuǎn)天數(shù)高達(dá)200多天,庫存問題回到良性的狀態(tài)可能需要數(shù)個季度。

而且這兩年來芯片價格持續(xù)下跌,但是廠商庫存卻持續(xù)走高。那么存在兩種可能,一種就是庫存減值有水分,另外一種可能則是庫存量的增加更遠(yuǎn)超過金額的增加。三安在答復(fù)投資者的時候表示公司采用的是先進(jìn)先出的存貨管理政策,那么就意味著是后一種可能。這對行業(yè)來說,就意味著庫存壓力更為真實(shí)和巨大。

行業(yè)這么難,究其背后的原因,政府對產(chǎn)業(yè)的過度補(bǔ)貼和MOCVD設(shè)備國產(chǎn)化是兩個關(guān)鍵變量,本文不再贅述。

值得觀察的是以HHI指數(shù)計量的行業(yè)集中度在2016年,2017年出現(xiàn)了持續(xù)上升后轉(zhuǎn)而調(diào)頭向下。

紅線中的實(shí)線和虛線是在考慮與不考慮兆馳芯片項目的情況下對行業(yè)產(chǎn)能集中度所造成的影響差異。由于兆馳是新進(jìn)入LED芯片行業(yè)的廠商,而且規(guī)劃產(chǎn)能規(guī)模巨大,因此對整個行業(yè)的產(chǎn)能集中度影響的差異相當(dāng)明顯。隨著兆馳繼續(xù)追加紅黃光LED芯片項目投資10億元,因?yàn)榕c藍(lán)綠光存在互補(bǔ)性,因此100%可以確認(rèn)兆馳的藍(lán)綠光項目會繼續(xù)進(jìn)行。且存在趕在南昌補(bǔ)貼政策退坡之前繼續(xù)上馬藍(lán)綠光二期項目的可能,彼時可造成國內(nèi)產(chǎn)能第二大芯片廠商的既定事實(shí),成為行業(yè)不可忽視的供給新勢力。

HHI指數(shù)是將各廠商的份額百分比平方以后加總的數(shù)字,這個數(shù)字分母是10000,分子則是集中度的指標(biāo)。通過對頭部廠商賦予更高的權(quán)重,放大領(lǐng)導(dǎo)廠商的市場勢力,來衡量產(chǎn)業(yè)競爭強(qiáng)度。由于LED芯片行業(yè)新廠商的加入和后位廠商持續(xù)擴(kuò)產(chǎn),短期內(nèi)也很難看到有大型廠商退出的可能,因此集中度預(yù)計會穩(wěn)定在當(dāng)前區(qū)間,直到新的重大影響變量的出現(xiàn)。

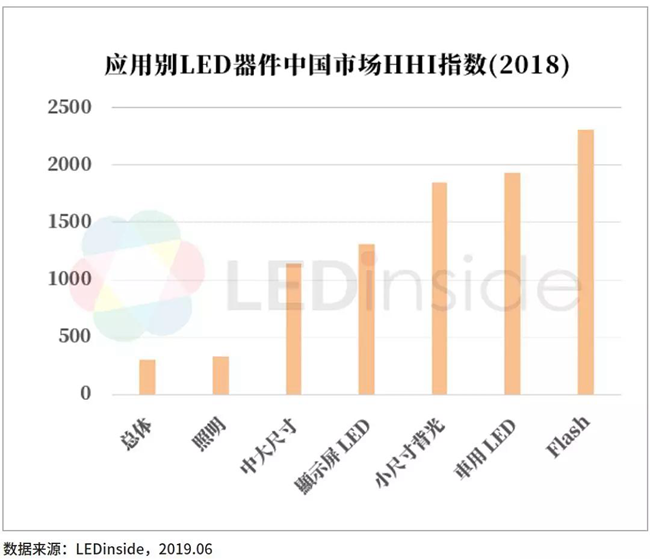

那么是不是集中度不提升就沒有機(jī)會了呢,結(jié)論是相反的。以LED封裝環(huán)節(jié)為例,整體的LED封裝環(huán)節(jié)的集中度非常低,HHI指數(shù)只有不到500(2018)。然而如果深入分析應(yīng)用別市場,部分子行業(yè)由于進(jìn)入門檻高,玩家數(shù)量稀少,反而有著高于芯片的行業(yè)集中度。

舉例來說,在顯示屏LED和小尺寸背光這樣的細(xì)分市場,參與廠商的數(shù)量遠(yuǎn)低于照明LED市場,因?yàn)楣┙o集中度較高,因此這些市場里的領(lǐng)導(dǎo)廠商如國星光電和聚飛光電即使在2018年和2019年這樣行業(yè)下行周期中也保持了較高的盈利水平。

因此,對LED芯片廠商來說,全行業(yè)整體的供過于求短期內(nèi)是難以克服的既定事實(shí)。未來的機(jī)會仍在于技術(shù)力,品牌力,市場力的持續(xù)強(qiáng)化,選擇與公司資源及能力相匹配的某些細(xì)分應(yīng)用市場和特定客戶群深度經(jīng)營,并在其中建立強(qiáng)大的壁壘以獲得長期的競爭優(yōu)勢。

Mini LED,Micro LED都是這樣的潛在市場,更廣義的LED,包括不可見光的部分,其中深紫外線LED,遠(yuǎn)紅外線LED也存在這樣的機(jī)會。再向外延伸,利用LED產(chǎn)業(yè)積累的氣相沉積的技術(shù)能力還可以在化合物半導(dǎo)體領(lǐng)域?qū)ふ以鲩L機(jī)遇。

3. 2020年LED需求展望

盡管供給端死水微瀾,然而如果展望需求,卻會有不同的觀感。只是病來如山倒,病去如抽絲,需求端難以指望短期內(nèi)大規(guī)模的反轉(zhuǎn)復(fù)蘇。但是冬至過了,春天自然也不會太遠(yuǎn)。

就當(dāng)前的情況來看有兩大細(xì)分市場或許在2020年會有突出表現(xiàn)。

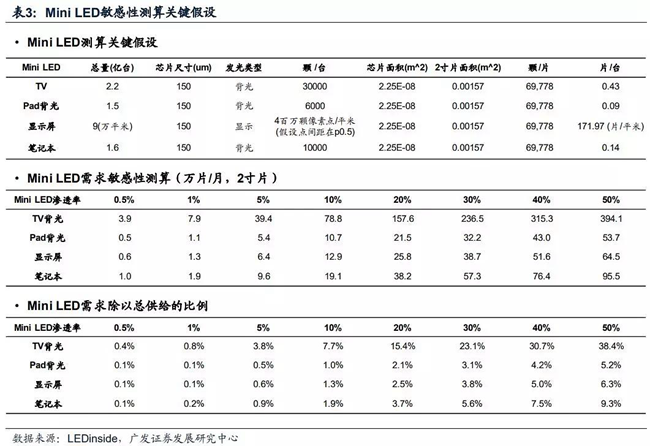

第一個是背光型Mini LED,經(jīng)過幾年技術(shù)儲備和上下游產(chǎn)業(yè)的協(xié)同推動,mini LED在車載屏電競屏一類的利基市場已經(jīng)開始批量出貨。iPad Pro大概率也會引入mini LED背光,將會至少推升背光mini LED出貨量上升一個數(shù)量級。下一步則是TV這個大市場,龍頭TV廠商動作頻頻,一旦引爆mini 背光LED

TV的趨勢,則mini LED的需求有望再上升一個數(shù)量級。

根據(jù)廣發(fā)證券的測算,如果mini LED在電視市場滲透率達(dá)到10%,則有望消耗7.7%的行業(yè)產(chǎn)能。

LED產(chǎn)業(yè)鏈中,看好mini這個方向布局的企業(yè)不在少數(shù),大家都希望從這個即將爆發(fā)的市場中挖掘出新的成長機(jī)遇和利潤來源。

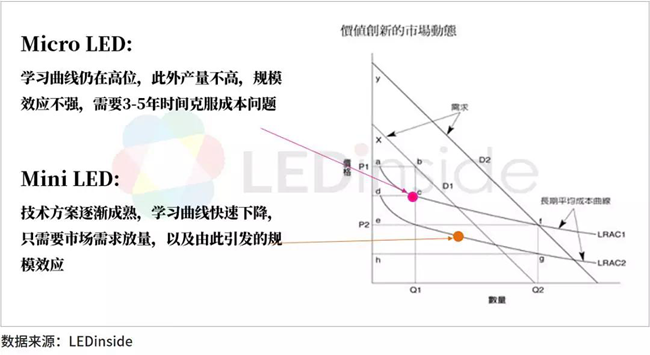

以藍(lán)海市場的三個要素來看,目前mini LED已經(jīng)具備了創(chuàng)造新的客戶價值和學(xué)習(xí)曲線效益兩大條件,唯一欠缺的就是大批量生產(chǎn)之后的規(guī)模效應(yīng)發(fā)酵。這個條件極有可能在2020年變成現(xiàn)實(shí),并持續(xù)強(qiáng)化。

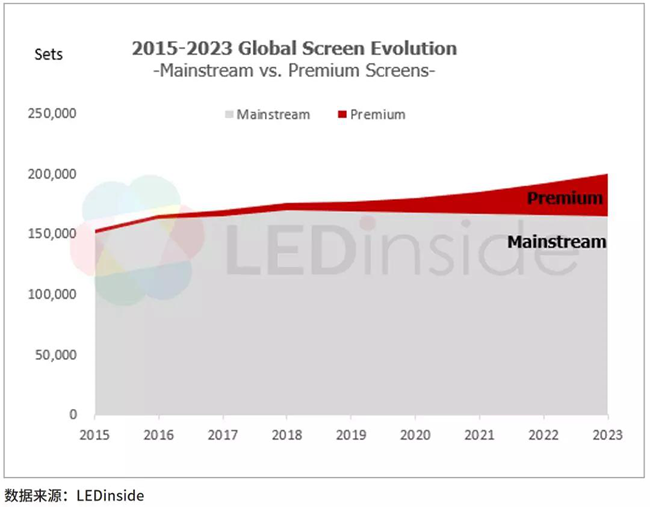

另一個潛在爆發(fā)的細(xì)分市場則是LED電影屏幕。電影院投影機(jī)領(lǐng)導(dǎo)廠商 BARCO 對于 2006-2026 電影院發(fā)展趨勢分析認(rèn)為,2018 年起后的八年即將進(jìn)入新興市場 (東南亞、印度、拉丁美洲) 與中國電影院替換潮。尤其中國市場,在新裝與替換市場疊加之下,2022年之后需求量總量有望超過歐美成熟市場替換需求的總和。

根據(jù)平臺估算,全球目前的存量的院線屏幕2018年約在17.6萬張,預(yù)計到2023年會增加到20萬張。僅以每年替換10%的水平來估算,需求規(guī)模即可達(dá)到2萬張/年。三星的Onyx Cinema系統(tǒng)價格約在500-600萬RMB,換成國產(chǎn)廠商有望售價減半,即使如此也是一個每年500億的潛在市場。

然而到目前為止,LED電影屏在全國范圍內(nèi)的安裝數(shù)字止于兩位數(shù),一方面是Onyx Cinema定價遠(yuǎn)高于激光投影,因此相對激光投影的競爭力仍然不夠。另一方面則是DCI規(guī)范把大部分有能力生產(chǎn)LED電影屏幕的顯示屏廠商擋在了這個市場的門外。

只要國產(chǎn)廠商能夠拿到DCI認(rèn)證,進(jìn)入到這個市場,預(yù)計LED電影屏幕售價將會大幅下降,彼時與激光投影的性價比將會不相上下各有千秋,市場規(guī)模上有望與激光投影分庭抗禮。利亞德,洲明,奧拓電子等廠商已經(jīng)為了取得DCI認(rèn)證做了大量布局,預(yù)計2020年將會看到拿到DCI認(rèn)證的國產(chǎn)電影院屏幕出現(xiàn)。

在這兩大需求爆發(fā)型的市場之外,UVC LED和VCSEL預(yù)計也將在2020年迎來明顯的需求大幅成長。此外,只要宏觀經(jīng)濟(jì)不繼續(xù)惡化,照明,背光等大宗需求也有望在2020年止跌。

4. 總結(jié)

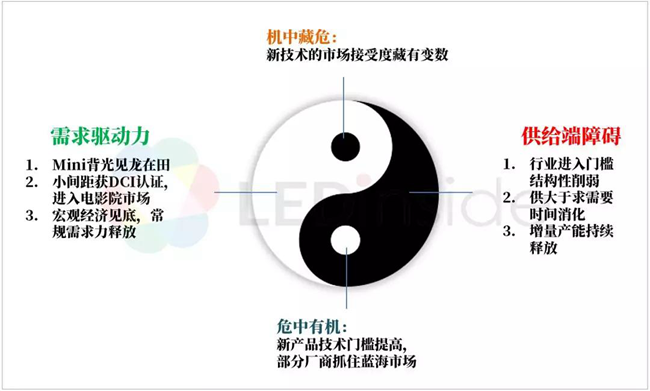

孤陽不生,獨(dú)陰不長,陰陽調(diào)和,方可否極泰來。我想用下面這幅太極圖來表達(dá)平臺對2020年LED行業(yè)的展望。

2016年需求反轉(zhuǎn),廠商稼動率回升,芯片供不應(yīng)求,廠商紛紛開啟擴(kuò)產(chǎn)計劃,2017年行業(yè)上升期,大部分廠商都在備貨,囤貨,漲價,缺貨這樣的旺盛需求中加碼瘋狂擴(kuò)產(chǎn),是為陽盛陰衰;2018年行業(yè)被過度擴(kuò)張反噬,訂單取消,庫存高企,質(zhì)押爆倉,現(xiàn)金告罄不絕于耳,再到2019年,貿(mào)易戰(zhàn)打打停停,實(shí)體經(jīng)濟(jì)不振,需求出現(xiàn)大幅下滑,行業(yè)陷入前所未有的困難之中,是為陰盛陽衰。2016動而生陽,2017動極而靜,2018靜而生陰,2019靜極復(fù)動。

展望2020年,行業(yè)或許不會迎來像16,17年一樣波瀾壯闊的大反轉(zhuǎn),但是對產(chǎn)業(yè)來說,陰陽平衡豈不是就最好的么?在困境中滿懷著希望,在機(jī)遇中保持著警惕,可長久矣。

來源:ledinside,如有侵權(quán),請聯(lián)系刪除